Comprar su primera casa es un paso enorme y conlleva más costos que solo el precio de venta de la casa. Es fácil concentrarse solo en la hipoteca mensual, pero estar preparado para todos los gastos relacionados hará que esté mejor preparado como comprador. Estos son ocho gastos importantes que puede esperar al comprar su primera vivienda.

El pago inicial es el monto inicial que usted paga para cubrir el precio de compra de la vivienda. La mayoría de las personas que compran por primera vez depositan entre el 3% y el 20%. Por ejemplo, en una vivienda de 300 000$, un pago inicial del 5% equivaldría a 15 000$.

Un pago inicial mayor puede reducir su pago hipotecario mensual y puede ayudarlo a evitar tener que pagar un seguro hipotecario privado. Si no puedes pagar un pago inicial elevado, considera la posibilidad de solicitar préstamos de la FHA, que te permiten hacer un pago inicial de tan solo un 3,5%.

Los costos de cierre incluyen todos los cargos necesarios para finalizar la compra de su vivienda. Estos pueden sumar entre un 2% y un 5% del precio de la vivienda. Esto significa que, en el caso de una vivienda de 300 000 dólares, podría adeudar entre 6 000 y 15 000 dólares adicionales al momento del cierre.

Los costos de cierre comunes incluyen:

Es posible que puedas negociar para que el vendedor cubra parte de tus costos de cierre, pero es inteligente presupuestar el monto total tú mismo.

El seguro para propietarios de viviendas protege su inversión de los daños causados por incendios, robos, tormentas y otros eventos. Los prestamistas exigen un comprobante de seguro antes de aprobar tu préstamo hipotecario. Su prima anual depende del valor, la ubicación y el estado de la vivienda.

En promedio, las primas de seguro oscilan entre 800 y 2000 dólares al año. Busca cotizaciones y ten en cuenta que algunas áreas también pueden requerir pólizas de seguro adicionales, como inundar o terremoto seguro.

El gobierno local cobra los impuestos a la propiedad en función del valor tasado de su vivienda. Estos impuestos pueden variar mucho según la ubicación y, a menudo, se incluyen en el pago mensual de la hipoteca a través de una cuenta de depósito en garantía.

Para fines de presupuestación, suponga entre el 1% y el 2% del valor de su vivienda anualmente. En una vivienda de 300 000$, espere de 3000 a 6000$ al año, o de 250 a 500$ al mes. Una calculadora de hipotecas puede ayudarlo a estimar estos costos mensuales.

Si depositas menos del 20% en un préstamo convencional, es probable que tu prestamista te exija un seguro hipotecario privado (PMI). Esto añade una cuota mensual adicional a tu préstamo para proteger al prestamista en caso de que no cumplas con los pagos.

El PMI puede costar entre el 0,5% y el 2% del monto del préstamo anualmente. Eso podría significar entre 100 y 300 dólares adicionales al mes en un préstamo de 250 000 dólares. Una vez que acumule suficiente capital en su vivienda (por lo general, el 20%), puede solicitar que se elimine el PMI.

Obtenga más información sobre el seguro hipotecario privado en CFPB.

Como propietario de una casa, ahora eres responsable de arreglar todo lo que se rompa. Esto incluye la plomería, los sistemas eléctricos, los techos, los electrodomésticos y la jardinería.

Los expertos recomiendan presupuestar al menos el 1% del precio de compra de su vivienda cada año para el mantenimiento. En una casa de 300 000 dólares, eso equivale a unos 3000 dólares al año, o 250 dólares al mes.

Las reparaciones importantes, como reemplazar un sistema de climatización o un techo, pueden costar miles de dólares. Tener un fondo de emergencia o hacer pagos adicionales para ahorrar cada mes puede ayudarte a cubrir estos costos inesperados.

Los servicios públicos como el agua, la electricidad, el gas y la recolección de basura no están incluidos en su hipoteca, y es posible que los encuentre más altos de lo que pagó al alquilar. También serás responsable de:

Asegúrese de obtener estimaciones de los servicios públicos según el código postal y el tamaño de la vivienda para poder agregarlas a su planificación de costos mensual.

Muchos compradores primerizos olvidan tener en cuenta el costo de mudarse y amueblar una casa nueva. Los gastos pueden incluir:

Es posible que estos elementos no parezcan mucho individualmente, pero se acumulan rápidamente. Planear por lo menos unos pocos miles de dólares le ayudará a mudarse sin problemas financieros.

El pago total de la hipoteca es solo una parte del costo de ser propietario de una vivienda. Presupuestar estos ocho gastos con anticipación puede evitar que lo tomen por sorpresa. Cada dólar que ahorre ahora lo ayudará cuando surjan costos inesperados en el futuro.

En la siguiente sección, le mostraremos cómo usar una calculadora de hipotecas para estimar sus costos de propiedad de vivienda con mayor precisión. Una calculadora puede mostrarle no solo su pago base, sino también ayudarlo a estimar los detalles del préstamo, como los pagos hipotecarios mensuales, el PMI y los impuestos a la propiedad, lo que le brinda una visión realista de cuánto puede pagar realmente por una vivienda.

Después de comprender los ocho gastos principales a los que se enfrentará al comprar por primera vez, el siguiente paso es averiguar cómo presupuestar para ellos. Una de las mejores herramientas disponibles es una calculadora de hipotecas. Es gratuita, fácil de usar y le ayuda a estimar su pago mensual total y a comparar diferentes tipos de préstamos.

Una calculadora hipotecaria es una herramienta en línea que le ayuda a estimar sus pagos hipotecarios mensuales basándose en datos como:

Una buena calculadora le brinda un desglose del capital y los intereses, además de cualquier otra obligación mensual que pueda incluirse en el pago de su hipoteca. Es una forma rápida de entender tus límites financieros y evitar los préstamos excesivos.

Esta es la cantidad que espera pagar por la vivienda. Si sigues buscando anuncios, usa el precio promedio de tu vecindario objetivo.

El monto del pago inicial se resta del precio de la vivienda para calcular el monto del préstamo. Cuanto mayor sea su pago inicial, menores serán sus costos mensuales y sus cargos por intereses.

Este es el número de años que tardarás en pagar el préstamo. Las opciones más comunes son 15, 20 o 30 años. Un plazo de préstamo más corto generalmente significa un pago mensual más alto, pero ahorrarás dinero en intereses durante la vigencia del préstamo.

Su tasa de interés se basa en su calificación crediticia, las condiciones del mercado y el tipo de préstamo. Puede introducir las tasas hipotecarias actuales de los prestamistas o utilizar los promedios nacionales como punto de partida.

Estas varían según el estado y el código postal, pero muchas calculadoras de hipotecas le permiten agregar esta estimación. Una hipótesis segura es el 1,25% del precio de compra por año.

Las primas típicas oscilan entre 800 y 2000 dólares al año. Si su vivienda se encuentra en una zona propensa al riesgo, es posible que necesite una cobertura adicional, que puede incluir en su estimación.

Si está pagando menos del 20% de anticipo en un préstamo convencional, espere pagar al PMI. Puedes ingresarlo como un porcentaje del monto de tu préstamo, por lo general entre el 0,5% y el 2%.

Si su vivienda forma parte de una asociación comunitaria, pagará cuotas mensuales o trimestrales. Inclúyelas como parte de tu costo mensual.

Supongamos que está comprando una casa de 350.000 dólares en un código postal suburbano.

Planeas:

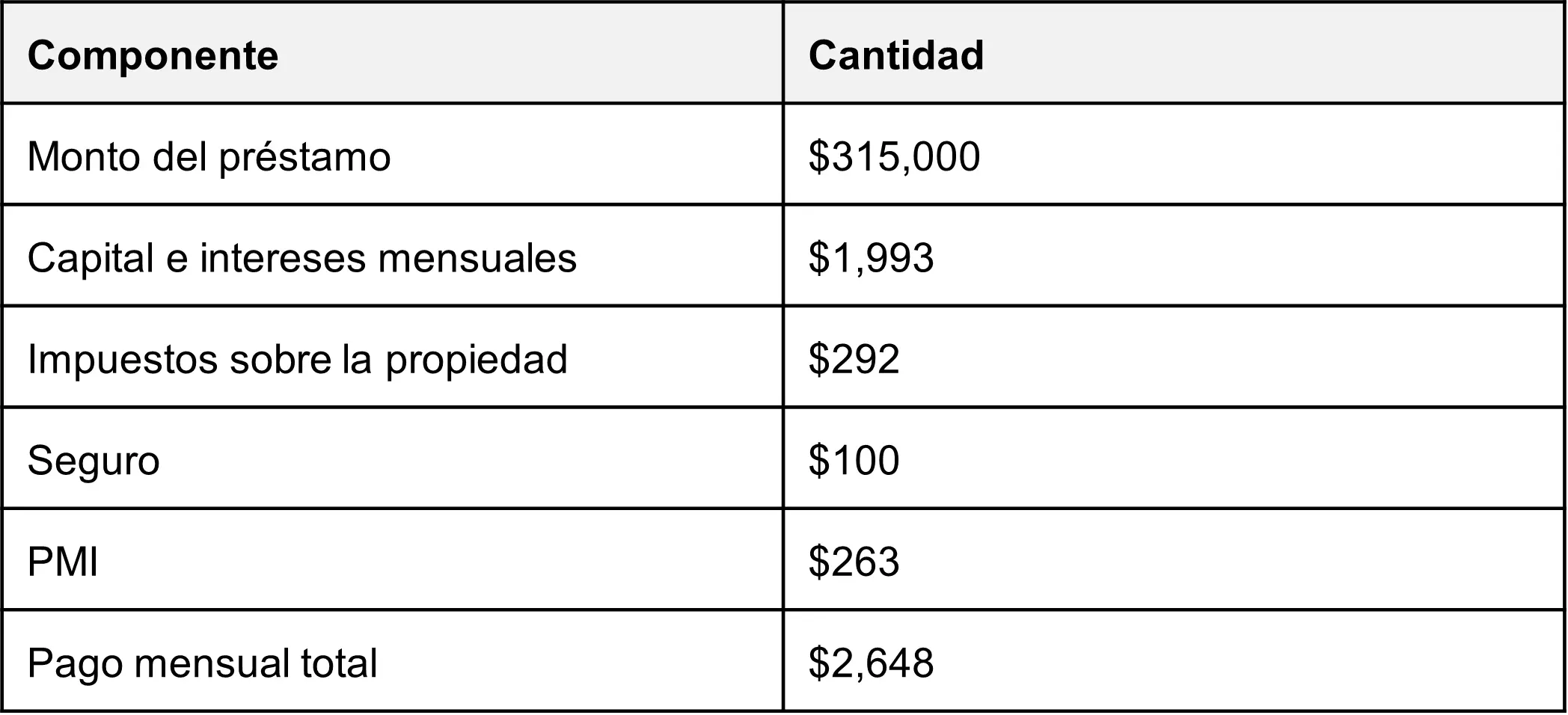

Una calculadora de hipotecas mostraría:

Ese total representa la totalidad de sus obligaciones todos los meses, no solo el préstamo base. Comprender esto es esencial a la hora de decidir cuánto puede pagar por una casa.

Una buena calculadora de hipotecas te permite cambiar entre diferentes tipos de préstamos, como:

Por ejemplo, si reúne los requisitos para un préstamo de la FHA con un pago inicial más bajo pero primas de seguro más altas, una calculadora puede mostrar si esa compensación tiene sentido a largo plazo.

También puedes experimentar con:

Muchas calculadoras incluyen tablas que muestran cuánto ahorraría en intereses si acelerara su plan de pago.

No todas las calculadoras se crean de la misma manera. Asegúrese de que la que utilice incluya campos para:

Las herramientas como la calculadora de pagos hipotecarios de organizaciones sin fines de lucro de vivienda de confianza o el sitio web de su banco suelen ofrecer funciones más precisas y completas.

Encuentra nuestro Calculadora de hipotecas máximas aquí. También ofrecemos un Calculadora de pagos hipotecarios.

Comprar una casa no se trata solo del precio de la vivienda. Se trata de comprender su panorama financiero completo: desde el pago inicial hasta el monto del préstamo, desde el PMI hasta los impuestos sobre la propiedad y desde el pago mensual hasta el costo total durante la vigencia del préstamo.

Una calculadora de hipotecas le ayuda a tomar decisiones inteligentes e informadas. Combinada con un conocimiento sólido de los 8 gastos principales, es la mejor herramienta para emprender el proceso de compra de una vivienda con confianza.

¡Deje que credit.org lo ayude a convertirse en propietario de una vivienda! Nuestro entrenadores de compra de vivienda puede ofrecer asesoramiento experto y responder a sus preguntas sobre el proceso.