Transferir el saldo de una tarjeta de crédito a otra puede tener sentido en situaciones específicas. Para algunas personas, una transferencia de saldo reduce los costos de los intereses, reduce la cantidad de pagos que hacen malabares o reduce el flujo de efectivo a corto plazo mientras saldan las deudas de tarjetas de crédito existentes. Si se usa con cuidado, puede tener un propósito limitado.

También es fácil equivocarse. Las comisiones por transferencia de saldo, los breves períodos promocionales y las tasas más altas una vez que venzan esas ofertas pueden compensar discretamente los ahorros que la gente espera. En algunos casos, cambiar los saldos sin cambiar los hábitos de gasto simplemente reorganiza la deuda en lugar de reducirla.

Por eso vale la pena reducir la velocidad antes de actuar. Entender cómo funcionan realmente las transferencias de saldos y cuándo ayudan y cuándo aumentan el riesgo es más importante que la oferta principal de la tarjeta.

Una transferencia de saldo le permite transferir la deuda de una tarjeta de crédito a otra. Esto se puede hacer abriendo una nueva tarjeta de crédito para transferir saldos o utilizando una oferta de una tarjeta que ya tenga. Puedes recibir cheques de conveniencia o enviar una solicitud de transferencia de saldo en línea. Cuando se aprueba, el nuevo emisor de la tarjeta cancela la deuda actual de tu tarjeta de crédito y tu saldo se transfiere a la nueva tarjeta.

Muchas ofertas vienen con una APR inicial de 0 por tiempo limitado, lo que brinda una ventana para pagar el saldo transferido sin intereses. Sin embargo, el período de introducción a las transferencias de saldo es temporal y, una vez que finaliza, la APR de las transferencias de saldo puede aumentar significativamente.

Obtenga más información de Investopedia: Cómo funcionan las transferencias de saldos.

Si se usa correctamente, una transferencia de saldo puede brindar alivio financiero y ayudarlo a recuperar el control de su deuda.

Al consolidar varias tarjetas de crédito, solo tendrás que administrar una cuenta de tarjeta de crédito. Esto significa menos fechas de vencimiento, menos cargos por pagos atrasados y menos confusión sobre los pagos mensuales. También reduce el riesgo de no hacer un pago y de generar una multa APR.

Una oferta de APR inicial de 0 puede ayudarlo a evitar los pagos de intereses por completo durante un tiempo limitado. Si tus tarjetas actuales tienen deudas con intereses altos, una transferencia a una nueva tarjeta de transferencia de saldo puede ayudarte a ahorrar de manera significativa, especialmente si puedes encontrar una que tenga una comisión por transferencia de saldo más baja.

Una tarjeta de crédito con transferencia de saldo le permite combinar deudas de varias tarjetas de crédito o incluso de algunos préstamos personales. Solo asegúrate de que tus deudas cumplan los requisitos para transferencias de saldo y cumplan con los términos del emisor de tu tarjeta.

Si se usa con prudencia, una transferencia de saldo puede ayudarlo a evitar cargos por pagos atrasados, reducir los cargos por intereses y eliminar los cargos anuales a nivel de cuenta en las tarjetas más antiguas. Sin embargo, siempre debes tener en cuenta si se aplica un cargo por transferencia de saldo estándar o un cargo introductorio por transferencia de saldo.

Algunas tarjetas de crédito con recompensas ofrecen reembolsos en efectivo o puntos cuando mantienes la cuenta. Si bien no debes realizar una transferencia solo para obtener recompensas en efectivo, la oportunidad de acumular recompensas continuas puede ser un beneficio secundario, especialmente si cancelas el saldo en su totalidad.

Cargo por transferencia de saldo: Por lo general, del 3% al 5% de la cantidad que transfieres. En ocasiones, esto se denomina comisión estándar por transferencia de saldo. Asegúrese de comprobar si se aplica la comisión por transferencia de saldo antes de continuar.

Cargo por transferencia de saldo introductorio: Algunas tarjetas reducen o eximen temporalmente este cargo, conocido como cargo introductorio por transferencia de saldo.

Introduzca la APR sobre el saldo: La tasa de interés especial durante el período de la promoción.

APR para transferencias de saldos: La APR variable regular que entra en vigor una vez que finaliza el período de la promoción.

Saldo transferido: El importe total de la deuda se movió.

Emisor de la tarjeta de crédito: La compañía que administra su tarjeta nueva o existente.

Transferencias de saldos elegibles: Deudas que cumplen con los términos de elegibilidad. Por lo general, excluyen otras tarjetas emitidas por el mismo banco.

Cuenta de tarjeta de crédito existente: La tarjeta desde la que transfieres la deuda; ten en cuenta que es posible que no se te permita transferir entre tarjetas del mismo emisor.

Tarifa de transferencia de saldo más baja: Compara siempre las comisiones de varias tarjetas de crédito. Incluso una diferencia del 1% en las comisiones puede afectar a tus ahorros, especialmente en el caso de saldos grandes.

La transferencia de saldo afecta a: Una transferencia puede reducir su índice de utilización del crédito y mejorar su calificación crediticia, pero también podría provocar una caída temporal si abre una tarjeta nueva o reduce la antigüedad promedio de su cuenta.

Obtenga más información términos clave de tarjetas de crédito de la Oficina de Protección Financiera del Consumidor.

Una transferencia de saldo puede ser útil en muchos casos, pero hay varias señales de alerta a las que hay que prestar atención.

Transferir un saldo no elimina su deuda. Si no paga más que sus pagos mensuales mínimos, no progresará realmente.

Incluso con una comisión de transferencia de saldo más baja, el costo inicial puede ser de cientos de dólares. Si ese cargo supera sus ahorros en intereses, la medida podría resultar contraproducente.

La mayoría de las ofertas de transferencia de saldo se aplican solo al saldo transferido, no a compras nuevas. Los cargos que realices después de la transferencia suelen empezar a acumular intereses de inmediato, a veces a una tasa mucho más alta. Esto crea un saldo dividido que es más difícil de rastrear y más fácil de administrar mal.

A menos que estés en condiciones de pagar todo el saldo rápidamente, mezclar compras con una transferencia de saldo suele añadir complejidad en lugar de resolver nada.

Usar una transferencia de saldo para liberar espacio en una tarjeta con el límite máximo sin cambiar la forma en que gastas tiende a ser contraproducente. El crédito disponible vuelve a llenarse y la carga total de la deuda se mantiene igual o aumenta.

Una transferencia de saldo solo ayuda cuando se combina con un plan de pago claro. Si la medida simplemente deja espacio para pedir más préstamos, no está reduciendo la deuda, sino que está posponiendo el problema.

Las mejores ofertas de crédito para transferencia de saldo requieren un crédito sólido. Si su calificación crediticia es demasiado baja, es posible que se le niegue o se le ofrezca una tarjeta menos favorable con una tasa de interés alta o una disponibilidad limitada de transferencias.

La aprobación por sí sola no garantiza ahorros. Los errores cometidos durante el período de transferencia o reembolso pueden anular fácilmente cualquier beneficio y, en algunos casos, empeorar su situación.

-min.webp)

Muchas personas se centran en cómo una transferencia de saldo afecta su calificación crediticia. El impacto depende casi por completo de cómo se administre la cuenta después de la transferencia.

Uno de los factores más importantes en su calificación crediticia es su índice de utilización. Esta es la cantidad de crédito disponible que estás utilizando. Transferir el saldo a una tarjeta con un límite más alto (o abrir una cuenta nueva mientras mantienes las antiguas abiertas) puede mejorar tu índice de utilización.

Sin embargo, si agotas el límite de la nueva tarjeta durante la transferencia o cierras tus cuentas antiguas después, es posible que tu uso no mejore o incluso empeore.

La solicitud de una nueva tarjeta provoca una consulta exhaustiva en su informe crediticio, lo que puede reducir ligeramente su calificación. La nueva tarjeta también reduce la antigüedad promedio de tu cuenta, otro factor en la calificación crediticia. Estos efectos suelen ser pequeños y temporales.

Los pagos atrasados pueden provocar la pérdida del período de APR promocional y la activación de una APR de penalización: uno de los peores resultados de una transferencia mal gestionada. Por eso es crucial estar al tanto de tus pagos mensuales.

No todas las cartas se crean de la misma manera. Al revisar las ofertas de transferencia de saldo, ten en cuenta estas funciones:

La elección de una tarjeta de transferencia de saldo comienza con la comprensión del tamaño y la forma de su deuda actual. La cantidad que planeas transferir es importante, no solo por los límites, sino también porque las comisiones por transferencia de saldo generalmente se calculan como un porcentaje del total transferido. Estas comisiones reducen sus ahorros antes de realizar un pago único.

También es útil calcular los números antes de presentar la solicitud. Una calculadora de transferencias de saldo puede mostrar si los intereses que evitas durante el período promocional realmente superan los costos iniciales. En algunos casos, los ahorros son modestos una vez que se tienen en cuenta las comisiones.

La duración del período introductorio es igual de importante. Un período prolongado del 0% solo ayuda si su flujo de caja le permite pagar el saldo dentro de ese plazo, de manera realista. De lo contrario, el saldo restante podría transferirse a una tasa más alta, lo que te colocaría de nuevo en el punto de partida.

Por último, sea realista en cuanto a la elegibilidad. Muchas de las ofertas de transferencia de saldo de tarjetas de crédito más atractivas están reservadas para prestatarios con un crédito sólido. Si la aprobación es incierta, presentar una solicitud reiterada puede dañar tu calificación crediticia y empeorar la situación en lugar de mejorarla.

Una vez que haya seleccionado una tarjeta que se adapte a su situación, la solicitud en sí misma suele ser sencilla, pero el tiempo es importante.

Presentará una solicitud en línea con su información personal y financiera básica, junto con detalles sobre los saldos que desea transferir. Tras la aprobación, el nuevo emisor de la tarjeta normalmente envía el pago directamente a las compañías de tarjetas de crédito existentes.

Las transferencias no son instantáneas. Pueden tardar varios días y, a veces, hasta dos semanas en procesarse por completo. Durante ese período, es importante que sigas haciendo al menos los pagos mínimos de tus cuentas antiguas para no incurrir en cargos por pagos atrasados ni dañar tu historial de pagos.

Después de que se publiquen las transferencias, revisa ambas cuentas con cuidado. Asegúrese de que los saldos se hayan aplicado correctamente y de que no haya quedado ningún importe residual.

Las transferencias de saldo pueden ser útiles, pero no son adecuadas para todas las situaciones. Si su calificación crediticia limita sus opciones, o si su deuda total es demasiado grande para pagarla en un plazo de 6 o 12 meses a partir de la apertura de la cuenta, otros enfoques pueden tener más sentido.

A través de una agencia de asesoramiento crediticio sin fines de lucro, una plan de gestión de deudas se centra en reestructurar la deuda no garantizada existente en lugar de transferirla. Los asesores trabajan con los acreedores para buscar tasas de interés más bajas y condiciones más manejables, combinando varios pagos en una sola obligación mensual.

Esta opción a menudo se considera cuando las ofertas de transferencia de saldo están fuera del alcance o cuando las tasas de interés ya están provocando que los saldos aumenten a pesar de los pagos regulares.

Un préstamo de consolidación de deudas a menudo se presenta como una solución limpia: reemplazar los saldos de varias tarjetas de crédito por un préstamo fijo, un pago mensual y una fecha de finalización clara. Sobre el papel, eso suena atractivo. En la práctica, presenta muchos de los mismos riesgos que una transferencia de saldo y, a veces, más.

En esencia, un préstamo de consolidación aún paga la deuda con más deuda. No estás reduciendo lo que debes, lo estás refinanciando. Eso solo funciona si tu flujo de caja ya es estable y tus hábitos de gasto están bajo control. Para las personas que buscan activamente el alivio de la deuda, ese no suele ser el caso.

También está la cuestión del acceso. Los prestatarios que podrían beneficiarse más de la consolidación suelen ser los que tienen menos probabilidades de reunir los requisitos. Los prestamistas suelen exigir un crédito sólido, ingresos estables y ratios de deuda manejables. Si las tarjetas de crédito ya están agotadas o se están haciendo malabares con los pagos, la aprobación se hace difícil y las tasas de interés, si es que se ofrecen, pueden ser lo suficientemente altas como para eliminar cualquier beneficio teórico.

Incluso cuando se aprueban, los préstamos de consolidación pueden resultar contraproducentes. Quitar los saldos de las tarjetas de crédito libera los límites de crédito, lo que puede hacer que sea más fácil volver a caer en los viejos patrones de gastos. Así es como las personas terminan pagando un préstamo y el aumento de los saldos de las tarjetas, lo que las deja en una situación peor que en la que empezaron.

Por estas razones, los préstamos de consolidación tienden a funcionar solo en circunstancias limitadas. Sin cambios significativos en los gastos y la presupuestación, con frecuencia retrasan el problema en lugar de resolverlo, al igual que las transferencias de saldos que se hacen sin un plan.

Para obtener información sobre algunas opciones de préstamo que debe evitar, lea nuestro artículo 6 tipos de préstamos que nunca deberías obtener.

Las sesiones gratuitas con un asesor certificado sin fines de lucro pueden ayudarlo a evaluar su situación financiera completa, explorar alternativas como los DMP y crear un plan personalizado. Un asesor también puede ayudarte a evitar las trampas de los préstamos abusivos o las ofertas que parecen demasiado buenas para ser ciertas.

Si tienes dificultades financieras, comunícate directamente con los emisores de tus tarjetas de crédito. Es posible que ofrezcan programas para personas con dificultades económicas que reducen los intereses, permiten los pagos diferidos o eximen los cargos. Estos suelen ser a corto plazo, pero pueden ayudar a estabilizar su situación sin necesidad de una tarjeta nueva.

Obtenga más información sobre negociando con los acreedores de Nolo.

Algunas tarjetas de crédito para transferencia de saldo vienen con beneficios adicionales. No te ayudarán a ahorrar en intereses, pero pueden agregar valor si se usan correctamente.

Tenga cuidado de no dejar que estas ventajas influyan demasiado en su decisión. Su principal prioridad siempre debe ser la tasa de interés y el plazo de amortización.

¿Qué es una solicitud de transferencia de saldo?

Una solicitud de transferencia de saldo es simplemente el paso en el que le dices al nuevo emisor de la tarjeta de crédito qué deudas quieres transferir. Durante la solicitud, o poco después de la aprobación, ingresarás los detalles básicos de tus cuentas de tarjetas de crédito actuales, como el prestamista, el número de cuenta y la cantidad que deseas transferir.

Una vez presentada, el nuevo emisor de la tarjeta paga esos saldos directamente. Hasta que no veas la transferencia registrada y el saldo anterior reducido, seguirás siendo responsable de realizar los pagos con la tarjeta original.

¿Puedo transferir saldos de varias tarjetas?

Sí. La mayoría de los emisores te permiten combinar varios saldos en una cuenta nueva, siempre y cuando el importe total solicitado no supere el límite de crédito que se te ofrece.

¿Se aplica el cargo por transferencia de saldo a cada transferencia?

Sí. La comisión por transferencia de saldo se aplica al importe total transferido, ya sea de una tarjeta o de varias. Si transfieres 5000$ con una comisión del 3%, son 150$, independientemente del número de cuentas originales.

¿Qué ocurre si no realizo un pago?

Corre el riesgo de perder su APR inicial de 0 y provocar una APR de penalización, a menudo del 29,99% o más. También es posible que te cobren un recargo por pago atrasado y que tu calificación crediticia se vea afectada.

¿Puedo usar una tarjeta de transferencia de saldo para hacer compras?

Técnicamente sí, pero no es recomendable. Las compras y las transferencias de saldos suelen estar sujetas a diferentes APR. Es posible que su pago se aplique primero a la parte con el interés más bajo, lo que permite que las compras nuevas acumulen intereses altos. Evita mezclar compras y transferencias a menos que pagues todo en su totalidad cada mes.

¿Puedo obtener recompensas con los saldos transferidos?

No. La mayoría de los emisores no ofrecen recompensas ni reembolsos en efectivo sobre el monto transferido. Sin embargo, puedes seguir ganando recompensas en compras futuras si la tarjeta incluye un programa de devolución de dinero.

¿Puedo transferir saldos entre tarjetas del mismo banco?

Por lo general, no. La mayoría de los emisores restringen las transferencias de saldos de sus propios productos para evitar canibalizar los ingresos por intereses. Revisa la letra pequeña antes de presentar la solicitud.

Las transferencias de saldo pueden ser útiles en situaciones específicas, pero rara vez son una panacea. La ventaja depende en gran medida del momento oportuno, la disciplina y la cantidad de deuda que intentes transferir.

No todas las tarjetas de transferencia de saldo se crean de la misma manera y la tasa principal no cuenta toda la historia. Al comparar ofertas, es útil mirar más allá del lenguaje promocional y centrarse en algunos detalles prácticos:

Las transferencias de saldo no son para todos. Sin embargo, pueden ser una estrategia inteligente si cumples con los siguientes criterios:

Si eso le suena bien, una transferencia de saldo podría ser el puente entre donde se encuentra ahora y un futuro libre de deudas.

Si se dan estas situaciones, hable primero con un asesor crediticio sin fines de lucro. Es posible que tenga mejores opciones que volver a transferir su saldo.

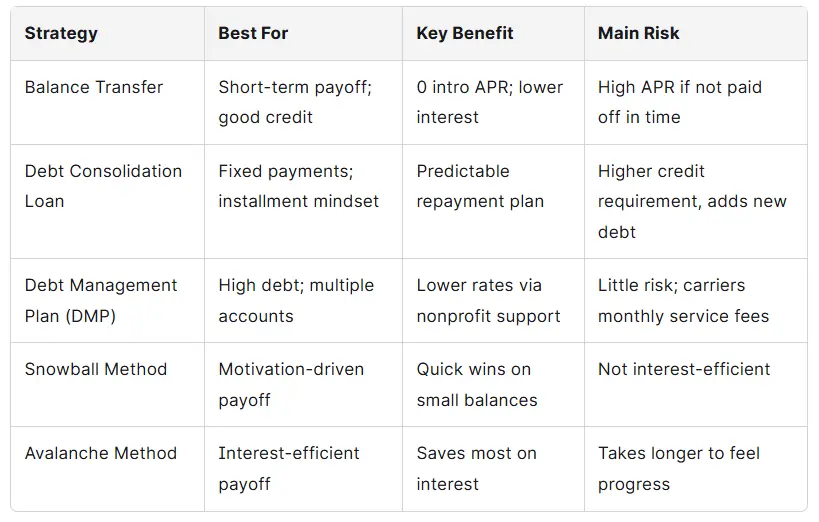

Veamos cómo se comparan las transferencias de saldos con otros métodos de pago de deudas:

Cada método tiene ventajas y desventajas. Una transferencia de saldo funciona mejor cuando tienes un buen historial crediticio, te concentras en el corto plazo y tienes un plan de pagos detallado. De lo contrario, un DMP podría ser una alternativa más segura.

Profundice en la comparación de estas estrategias de pago de deudas con nuestro artículo Reembolso de la deuda: hacer los cálculos.

Una transferencia de saldo debería hacer que su deuda parezca más manejable con el tiempo. Si no lo es, eso suele reflejarse con bastante rapidez en su comportamiento y flujo de caja.

Las señales de alerta más comunes incluyen:

Cuando aparecen estos patrones, la transferencia no está haciendo lo que debía hacer. En lugar de ahorrar dinero o simplificar el pago, solo se trata de posponer las decisiones. Por lo general, ese es el punto en el que tiene sentido dar un paso atrás y volver a evaluar, idealmente con orientación externa y no con otra solución a corto plazo.

Antes de continuar con una transferencia de saldo, es útil reducir la velocidad y analizar algunas preguntas prácticas:

Si puede responder afirmativamente en todos los ámbitos, una transferencia de saldo puede funcionar según lo previsto. Si incluso una de estas opciones te hace pensar, vale la pena prestarle atención a esa duda.

Por lo general, una transferencia de saldo no es una buena opción cuando:

En esas situaciones, puede valer la pena considerar otras opciones.

Los préstamos personales pueden ofrecer pagos fijos y un cronograma de pago claro y, en algunos casos, la tasa de interés puede ser más baja que la de una tarjeta de crédito estándar. La desventaja es que, al igual que una transferencia de saldo, esto implica pagar una deuda con deuda nueva. Para las personas que ya están al límite de sus posibilidades, ese riesgo adicional a menudo supera el beneficio teórico.

UN plan de gestión de deudas a través de una agencia sin fines de lucro, se centra en reducir las tasas de interés y organizar el pago sin abrir un nuevo crédito. Los pagos se consolidan en un monto mensual y la estructura ayuda a evitar el ciclo de transferencias de saldos repetidas.

Hablar con un asesor crediticio certificado puede ayudarlo a ver el panorama completo, no solo una cuenta. Un consejero revisa los ingresos, los gastos y las deudas existentes, y luego ayuda a planificar los próximos pasos realistas. Incluso cuando haya una transferencia de saldo sobre la mesa, tener esa perspectiva externa puede aclarar si realmente se ajusta a su situación.

Algunos emisores de tarjetas de crédito ofrecen programas para personas con dificultades económicas para quienes atraviesan dificultades temporales. Es posible que pueda pausar los pagos, reducir los intereses temporalmente o eximir los cargos, todo ello sin abrir una cuenta nueva.

Obtenga más información sobre programas para personas con dificultades con tarjetas de crédito de Bankrate.

Una transferencia de saldo solo funciona si cambia el comportamiento que la rodea. Una vez que se completa la transferencia, la verdadera prueba es si tus decisiones diarias respaldan el plan de pago o lo socavan discretamente.

Dividir el equilibrio en objetivos más pequeños puede ayudarte a mantenerte orientado, especialmente cuando el total parece abrumador. Eso no significa que necesites recompensas o trucos elaborados. Darte cuenta cuando superas umbrales significativos, como reducir el saldo a la mitad, refuerza la certeza de que el plan realmente funciona y de que tu esfuerzo está dando resultados.

La deuda es más fácil de ignorar cuando es abstracta. Hacer un seguimiento del progreso de una manera que puedas ver con regularidad, ya sea mediante una aplicación, una hoja de cálculo o algo impreso y guardado en la nevera, te permite tener en cuenta la recompensa. El punto no es la estética. Se trata de comentarios. Ver cómo se mueve el saldo cada mes te ayuda a detectar los problemas a tiempo, en lugar de que te sorprendan más adelante.

Una transferencia de saldo debería crear espacio para pagar la deuda, no para preparar el siguiente movimiento. Si el plan depende de otra transferencia en el futuro, es una señal de advertencia. El objetivo es reducir por completo la dependencia del crédito reduciendo el gasto, creando una modesta reserva de efectivo y asegurándose de que este ciclo de beneficios realmente termine.

Escriba por qué lo hace: para reducir el estrés, ahorrar dinero o calificar para una hipoteca. Consulta esta lista cuando sientas la tentación de gastar o dejar de progresar.

Una transferencia de saldo bien ejecutada puede prepararlo para un futuro financiero más sólido. Así es como afecta a tu crédito a largo plazo:

Sin embargo, el mal uso de las transferencias (por ejemplo, agotar el límite máximo de la nueva tarjeta, no hacer pagos o confiar en futuras transferencias de saldo) puede afectar su calificación.

Este es un resumen rápido de lo que debes recordar sobre las transferencias de saldos:

Una transferencia de saldo puede reducir los costos de los intereses, pero solo cuando está vinculada a un cronograma de pago específico y está respaldada por cambios en los gastos y el flujo de caja. Antes de transferir una deuda, vale la pena ser honesto acerca de su flujo de caja, su capacidad para cumplir con el plan y si las cifras realmente coinciden. Si se usa con cuidado, una transferencia de saldo puede ganar tiempo. Si se usa de manera casual, a menudo simplemente reorganiza el problema.

Es solo una herramienta y, como cualquier herramienta, puede hacerte daño si se usa incorrectamente. Transferir saldos solo para retrasar los pagos o abrir espacio en otra tarjeta no es una solución. Ese tipo de estrategia puede atraparlo en un ciclo de deudas y afectar negativamente a su crédito.

En su lugar, piense en esto como un puente hacia un futuro financiero mejor. Utilice su período de transferencia de saldos para eliminar la mayor cantidad de deudas posible, ajustar su presupuesto, aumentar sus ahorros y cambiar sus hábitos financieros.

Y recuerda: si no estás seguro de si este paso es adecuado para ti, o si lo has intentado antes y no ha funcionado, no lo hagas solo. Un asesor crediticio certificado puede ayudarte a evaluar tus opciones y a crear una estrategia de pago de deudas que se adapte a tus ingresos, a tus plazos y a tus objetivos.

Si no estás seguro de si una transferencia de saldo se ajusta a tu situación o de cómo proceder, existen recursos que pueden ayudarte a evaluar tus opciones.

No es necesario que decidas todo de una vez. Obtener primero información clara y precisa facilita la elección del siguiente paso.