Los planes de pago basados en los ingresos (IDR) pueden hacer que el reembolso de los préstamos estudiantiles sea más manejable, especialmente si sus ingresos son bajos o impredecibles. Estos planes ajustan tus pagos mensuales en función de tus ingresos y el tamaño de tu familia, lo que te ayuda a mantenerte al día sin agotar demasiado tu presupuesto.

Exploremos los diferentes tipos de planes IDR, cómo funcionan, quiénes reúnen los requisitos y cómo elegir la mejor opción para su situación.

Un plan de pago basado en los ingresos vincula el pago mensual de su préstamo a la cantidad de dinero que gana. En lugar de pagar un monto fijo en función del monto de su préstamo, su pago se calcula en función de sus ingresos discrecionales, que tienen en cuenta sus ingresos brutos ajustados y el tamaño de su familia.

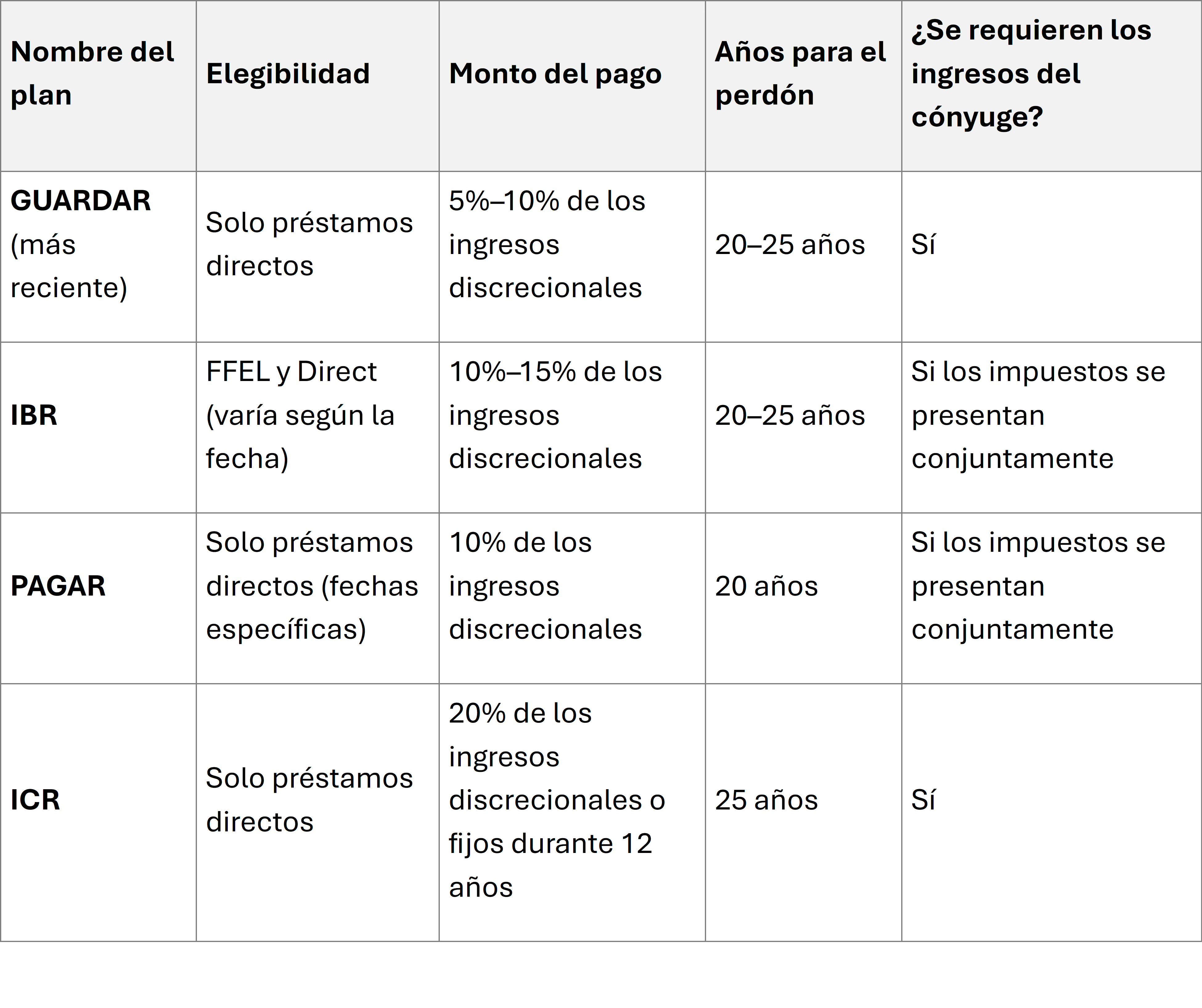

Hay cuatro tipos principales de planes IDR:

Cada plan tiene diferentes reglas y fórmulas de elegibilidad, pero todos comparten un objetivo: mantener los pagos asequibles y, al mismo tiempo, evitar el incumplimiento. El La CFPB tiene más información sobre estas opciones.

Nota: Los préstamos Parent PLUS no son elegibles para la mayoría de los planes IDR a menos que se consoliden. Para obtener todos los detalles y las herramientas de elegibilidad, visite StudentAid.gov. Encuentre un cuadro comparativo más completo en ReadySetPay.org.

La mayoría de las opciones de pago basadas en los ingresos solo están disponibles para préstamos elegibles en el marco del Programa federal de préstamos directos. Estas incluyen:

Los préstamos privados para estudiantes, los préstamos PLUS para padres (a menos que estén consolidados) y los préstamos más antiguos, como el FFEL, que no se han consolidado generalmente no reúnen los requisitos. Si tiene préstamos en mora, debe resolver el incumplimiento antes de calificar para un plan de pago basado en los ingresos. Las opciones incluyen la rehabilitación o consolidación de préstamos.

Para verificar tu elegibilidad, visita StudentAid.gov y revisa tus tipos de préstamos en los registros de la entidad administradora de tus préstamos.

El gobierno usa una fórmula que incluye sus ingresos y el tamaño de su familia para determinar el monto de su pago. Cuanto más grande sea su hogar y cuanto más bajos sean sus ingresos imponibles, más bajo será el pago mensual requerido.

Algunos prestatarios reúnen los requisitos para recibir pagos de 0 dólares, especialmente si están por debajo del umbral de pobreza federal o están desempleados temporalmente.

Su ingreso discrecional es la diferencia entre sus ingresos y entre el 100 y el 225% de la pauta de pobreza según el tamaño de su familia y su estado. Los planes IDR utilizan esta cifra para establecer tu pago mensual mínimo.

El plan de pago basado en los ingresos (IBR) limita los pagos entre el 10 y el 15% de sus ingresos discrecionales, según el momento en que haya pedido el préstamo. El IBR es una opción popular porque funciona con una variedad de tipos de préstamos y puede condonar el préstamo después de 20 a 25 años de pagos.

Otras opciones de IDR pueden ofrecer pagos mensuales más bajos o un plazo más corto para la condonación, según el historial de su préstamo.

El plan Ahorrar para una educación valiosa (SAVE) reemplaza a REPAYE y es la opción más asequible para muchos prestatarios. El plan SAVE calcula los pagos mediante una exención de ingresos más altos, lo que reduce la proporción de los ingresos que se utiliza para determinar los pagos. Algunos prestatarios pueden pagar tan solo 0 dólares al mes.

Los prestatarios de SAVE se benefician de una exención de ingresos más generosa y pagos mensuales reducidos en comparación con los planes IDR anteriores. De acuerdo con Brookings, el Plan SAVE es uno de los programas más generosos de la historia del reembolso de préstamos federales. Los prestatarios del plan SAVE que trabajan en profesiones de bajos ingresos pueden recibir el alivio más inmediato, especialmente si reúnen los requisitos para recibir una condonación después de hacer pagos constantes.

Si trabajas a tiempo completo para una agencia gubernamental o una organización sin fines de lucro, la condonación de préstamos por servicio público (PSLF) podría condonar tu saldo restante después de solo 10 años de pagos elegibles en un plan IDR.

Para calificar:

Lea más en nuestra guía completa sobre la condonación de préstamos por servicio público.

El plan de pago basado en los ingresos funciona bien para los prestatarios que pidieron un préstamo antes de 2014 o que no califican para las opciones de IDR más nuevas. Sin embargo, en la actualidad, el plan SAVE ofrece mejores condiciones para la mayoría de los prestatarios.

La suspensión temporal de pagos del plan SAVE también es más generosa; los prestatarios con dificultades económicas pueden calificar para recibir pagos de 0 dólares sin incurrir en incumplimiento.

Si tiene préstamos no elegibles, la consolidación de préstamos puede ayudarlo a calificar para el IDR. Por ejemplo, los préstamos FFEL y Perkins deben consolidarse en un programa de préstamos directos antes de ser elegibles.

Utilice el en línea solicitud de consolidación de préstamos para iniciar el proceso.

Para inscribirse o volver a certificarse, debe presentar sus ingresos utilizando la información tributaria federal directamente a través de la entidad administradora de sus préstamos o a través de StudentAid.gov.

Asegúrate de dar tu consentimiento para acceder a tu información tributaria, que se utiliza para calcular el importe de tu pago.

Puedes usar el Aplicación IDR para solicitar o cambiar a un plan diferente. El formulario lo guía a través de cada opción y le permite comparar los pagos mensuales en paralelo. Es fácil de usar para los prestatarios actuales o para los que han estado en período de gracia recientemente.

Los planes basados en los ingresos están diseñados para garantizar que los prestatarios de préstamos estudiantiles no se enfrenten a pagos que no puedan pagar en función de sus ingresos y el tamaño de su familia. Sus pagos mensuales se basan en sus ingresos discrecionales, que dependen de:

Es posible que algunos prestatarios adeuden tan solo 0 dólares al mes.

Las reglas de pago mensual mínimo aún se aplican, pero con frecuencia son bajas. En el caso de SAVE, los intereses impagos ya no hacen que los saldos de los préstamos aumenten si realizas el pago completo.

Con el tiempo, incluso si sus intereses acumulados aumentan, su saldo de capital puede reducirse. Muchos planes limitan la acumulación de intereses después de 20 a 25 años de pagos.

Si estás haciendo un seguimiento de tu progreso, observa:

Al hacer los pagos mensuales, la consistencia es clave. Usa el débito automático siempre que sea posible. Los pagos atrasados o no realizados podrían restablecer el recuento de pagos que cumplas los requisitos.

Si es uno de los muchos prestatarios inscritos en el IDR, asegúrese de que la entidad administradora de sus préstamos tenga su información actualizada sobre ingresos e impuestos. Esto evita problemas con su plan de pago y garantiza que se le acredite correctamente.

Se permite cambiar a un plan de pago diferente, pero esto puede afectar el plazo de su préstamo. Por ejemplo, pasar de SAVE a un plan de pago estándar aumenta su pago fijo, pero reduce la cantidad de meses restantes.

Algunos prestatarios pueden beneficiarse de estructuras alternativas de planes de pago del IDR si no reúnen los requisitos para SAVE o IBR. Antes de cambiar de plan, asegúrate de entender las implicaciones a largo plazo. Nuestro Los 10 principales errores que se deben evitar con los préstamos estudiantiles El artículo destaca los obstáculos más comunes a los que se enfrentan los prestatarios al ajustar su estrategia de pago.

Todos los prestatarios deben proporcionar documentación y los prestatarios deben dar su consentimiento anualmente para la revisión de los ingresos. Sin este paso, corre el riesgo de perder la elegibilidad o de ser cambiado a un plan con pagos más altos.

Esto es especialmente importante para los prestatarios de bajos ingresos o para aquellos que están cerca del umbral de pobreza federal.

Si no hizo sus pagos recientemente, la suspensión temporal del plan SAVE ofrece un alivio temporal. Pero es posible que los intereses se reanuden más adelante. Sepa que reanudar la acumulación de intereses puede aumentar lo que adeuda a largo plazo.

Consulte con la entidad administradora de sus préstamos antes de elegir la moratoria. Esto puede afectar a los plazos de condonación y retrasar los pagos que reúnen los requisitos.

El plan RAP (Plan de asistencia para el reembolso) suele aplicarse a los préstamos estudiantiles canadienses, pero la frase aparece de vez en cuando en las discusiones estadounidenses sobre el reembolso por dificultades económicas. No lo confundas con las opciones federales de IDR. En el caso de los prestatarios estadounidenses, apégate a los planes federales verificados que se encuentran en StudentAid.gov.

Con opciones como IBR, PAYE, REPAYE y SAVE, el mejor plan depende de:

No existe un plan único que sea «el mejor» para todos. Considera cómo tus ingresos sujetos a impuestos, tus ingresos, el tamaño de tu familia y los tipos de préstamos afectan tus opciones.

Para comparar los planes, utilice el simulador de préstamos.

Cada año, los prestatarios inscritos en el IDR deben presentar formularios de ingresos e impuestos actualizados. Si ya es prestatario, omitir esta información puede hacer que sus pagos aumenten o hacer que deje de pagar su plan por completo.

Tenga a mano su información tributaria federal y la información sobre sus ingresos para el período de recertificación. Esto garantiza que sus pagos permanezcan vinculados a sus ingresos y evita sorpresas. Si no te mantienes al día con tu plan de IDR, el gobierno federal puede tomar medidas de recaudación involuntarias, como el embargo del salario o la incautación de los reembolsos de impuestos.

Para una comprensión más profunda, revise PDF de TICAS sobre los planes IDR.

Los planes de pago basados en los ingresos están diseñados para mantener manejable la deuda de los préstamos estudiantiles. Sin embargo, elegir el plan correcto requiere esfuerzo. Una opción equivocada podría provocar un aumento de los saldos de los préstamos, el impago de intereses a largo plazo y la demora en lograr la condonación.

Analice su saldo de capital, el tipo de préstamo, el nivel de ingresos y si es elegible para una condonación, como la condonación de préstamos por servicio público. Presta atención a si has presentado correctamente tus solicitudes de consolidación de préstamos y a la forma en que los cambios en las facturas mensuales afectan a tu presupuesto.

Si necesita ayuda para comparar planes o administrar los pagos de sus préstamos federales para estudiantes, obtenga orientación profesional.

En Credit.org, nuestros asesores certificados están aquí para ayudarlo a explorar sus opciones de pago. Ya sea que ya sea un prestatario, esté considerando la consolidación o simplemente esté intentando entender sus planes de pago disponibles, lo ayudaremos a elegir el plan que mejor se adapte a su situación.

Regístrese para recibir asesoramiento gratuito sobre préstamos estudiantiles hoy y tome el control de su proceso de amortización.