Compra ahora, paga después (BNPL) te permite dividir una compra en pagos más pequeños en lugar de pagar el precio total por adelantado. En la mayoría de los casos, te llevas el artículo a casa de inmediato y devuelves el saldo en unas semanas o meses. Estos planes se han vuelto especialmente comunes para las compras en línea, como ropa, productos electrónicos y otros artículos, que tal vez no se ajusten cómodamente al presupuesto de un solo mes.

A medida que el BNPL se ha vuelto más común, también lo ha hecho la confusión sobre lo que realmente cuesta y cómo encaja en un panorama financiero más amplio. Si se usa con cuidado, puede suavizar el flujo de caja durante un período corto. Si se usa descuidadamente, puede crear nuevas obligaciones de pago que son fáciles de subestimar.

Lo que comenzó como una opción de pago de nicho ahora es parte de un cambio más amplio en el crédito al consumo. BNPL ya no se limita a un puñado de aplicaciones de tecnología financiera. Los principales emisores de tarjetas de crédito, los grandes minoristas y las instituciones financieras tradicionales ahora ofrecen sus propias versiones.

Según un informe de Morgan Stanley, se espera que el uso del BNPL siga creciendo, especialmente entre los consumidores más jóvenes. Las aprobaciones más rápidas, los plazos de pago cortos y la promesa de no pagar intereses han hecho que estos planes sean atractivos.

Al mismo tiempo, este estilo de préstamo plantea cuestiones prácticas. El BNPL no siempre se comporta como una tarjeta de crédito o un préstamo tradicional, y los efectos a largo plazo sobre el presupuesto, el flujo de caja y el crédito no siempre son evidentes en el punto de compra.

Elegir BNPL al momento de pagar significa aceptar un préstamo a corto plazo. El proveedor de BNPL paga al minorista en su totalidad y usted le paga al proveedor de acuerdo con un cronograma fijo. Los pagos suelen vencerse cada dos semanas o una vez al mes, según el plan.

Una transacción BNPL típica tiene este aspecto:

La mayoría de los planes BNPL no implican una solicitud de préstamo tradicional y muchos proveedores evitan las verificaciones crediticias estrictas. Esa conveniencia y la flexibilidad de la verificación crediticia son parte del atractivo, pero también significan menos puntos de fricción antes de endeudarse.

Los préstamos BNPL se diferencian de los préstamos tradicionales en varios aspectos importantes. Suelen ser más pequeños, de menor duración y, a menudo, se comercializan sin intereses desde el principio. Eso no los hace libres de riesgos.

Los cargos por pagos atrasados, los cargos de procesamiento, los intereses diferidos y los cronogramas de pago superpuestos pueden cambiar rápidamente el costo de una compra de BNPL, especialmente cuando hay varios planes activos al mismo tiempo.

Los planes BNPL suelen incluir cargos por pagos atrasados y algunos pueden empezar a cobrar intereses si no haces un pago o no terminas tu plan a tiempo. Esto puede hacer que lo que parecía una opción de bajo costo sea mucho más caro.

Muchos préstamos BNPL están estructurados para tener pagos mensuales predecibles. Por ejemplo, una compra de 200 dólares puede dividirse en cuatro pagos de 50 dólares que vencen cada dos semanas. Si se ofrece un plan mensual, es posible que el importe se distribuya entre tres o seis meses.

Asegúrese de revisar detenidamente el calendario de pagos. Los pagos automáticos ayudan a evitar pagos atrasados, pero también requieren un seguimiento cuidadoso de tu saldo bancario. Si tu cuenta no tiene fondos suficientes, es posible que te cobren cargos por sobregiro o cargos por pagos atrasados.

La mayoría de los servicios de BNPL anuncian opciones de pago a plazos sin intereses. En estos casos, no pagarás más del monto de la compra si sigues los términos. Esta puede ser una forma útil de fraccionar una compra importante sin pagar intereses.

Sin embargo, algunos proveedores ofrecen pagos «promocionales» sin intereses. Si no cancela el saldo en una fecha determinada, es posible que se le cobren intereses de forma retroactiva. Lee siempre los términos detenidamente y busca el término «intereses diferidos».

No todos los planes BNPL están exentos de intereses. Algunos ofrecen períodos de pago más largos, como de seis a doce meses, pero comienzan a cobrar intereses una vez que finaliza el período promocional. Este interés puede ser superior al que pagarías con una tarjeta de crédito.

Antes de aceptar un plan, compruebe si el proveedor cobrará intereses y en qué condiciones. Algunos pueden tener tasas porcentuales anuales (APR) altas, especialmente para los usuarios que no realizan un pago.

En el pasado, la mayoría de los prestamistas de BNPL no reportaban la actividad de pago a las agencias de crédito. Pero esto está empezando a cambiar.

Si su proveedor de BNPL informa a las principales agencias de crédito, su historial de pagos puede ayudar a aumentar o dañar su calificación crediticia. Los pagos puntuales pueden mejorar su historial crediticio, pero los pagos atrasados o atrasados pueden reducir su calificación.

Esto es lo que más importa si está creando o reconstruyendo su crédito. Un solo pago atrasado puede tener un impacto duradero en la calificación crediticia de un cliente.

Cuando se informa de la actividad del BNPL, puede incluir:

La mayoría de los proveedores de BNPL solo informan a una o dos de las tres principales agencias de crédito. Algunos no informan en absoluto. Asegúrese de preguntar si el préstamo del BNPL se incluirá en su expediente crediticio.

Los servicios de BNPL no son pases gratuitos. Si no realiza un pago, es posible que se enfrente a:

El Oficina de Protección Financiera del Consumidor advierte que los pagos atrasados y el incumplimiento de las obligaciones del BNPL pueden crear un efecto bola de nieve. Si no puede hacer sus pagos, puede ser mejor cancelar o devolver el artículo que endeudarse.

Los servicios de BNPL suelen prestarse a través de aplicaciones como:

Estas aplicaciones funcionan con socios minoristas, tanto en línea como en tiendas. También es posible que las veas ofrecidas directamente en la pantalla de pago de los sitios web minoristas.

Algunas aplicaciones ofrecen tarjetas físicas o virtuales que se pueden usar como tarjetas de débito o crédito, distribuyendo automáticamente las compras a lo largo del tiempo.

-min.webp)

Muchos compradores optan por pagar mensualmente para poder presupuestar mejor. Dividir un gasto grande en pagos mensuales más pequeños puede hacer que el costo parezca más manejable.

Las personas también pueden elegir planes mensuales porque:

Si bien esto puede funcionar para algunos, es importante asegurarse de que los pagos mensuales totales de su deuda no superen lo que puede pagar. El hecho de que se ofrezca un plan mensual no significa que sea la mejor opción financiera.

Tanto los planes BNPL como las tarjetas de crédito te permiten distribuir los pagos a lo largo del tiempo, pero funcionan de manera muy diferente una vez que miras más allá de la pantalla de pago.

La opción de pago BNPL normalmente omite una solicitud de crédito completa y lo bloquea en un calendario de pagos fijo. Las tarjetas de crédito requieren una suscripción, pero te dan más control sobre cómo y cuándo se pagan los saldos. Los intereses también funcionan de manera diferente. El BNPL puede ofrecer períodos cortos sin intereses, mientras que las tarjetas de crédito generalmente acumulan intereses a menos que los saldos se paguen en su totalidad.

Los informes crediticios también son diferentes. La actividad de las tarjetas de crédito se informa de manera uniforme en todas las agencias. Los informes de BNPL dependen del proveedor y es posible que solo aparezcan si algo sale mal. Esa diferencia es importante si la creación o la protección del crédito forman parte de su plan.

Para algunas compras, cualquiera de las dos opciones puede funcionar. Sin embargo, las tarjetas de crédito suelen incluir protecciones más estrictas, como el derecho a presentar disputas, la cobertura contra el fraude y los beneficios de garantía que los usuarios de BNPL no reciben.

El BNPL se utiliza cada vez más para compras más grandes, como productos electrónicos, muebles y electrodomésticos, que a menudo se distribuyen en seis o doce pagos en lugar de los cuatro pagos estándar.

Antes de usar BNPL para un gasto mayor, es útil reducir la velocidad y poner a prueba la decisión:

BNPL puede funcionar para una compra única con una ruta de pago clara. Se vuelve más riesgoso cuando se convierte en una forma predeterminada de gestionar grandes gastos.

Algunos planes BNPL retrasan el primer pago 30 días o más. Con frecuencia se promocionan como «préstamos posteriores» y están diseñados para dar un respiro temporal.

Esa demora puede ayudar a corto plazo, pero hace avanzar el riesgo. Algunos planes comienzan a cobrar intereses después del período de demora, mientras que otros acortan el período de amortización restante. El costo depende completamente de las condiciones, no de la etiqueta de comercialización.

Antes de elegir un plan retrasado, confirma cuándo comienzan realmente los pagos y qué sucede si el saldo no se liquida a tiempo.

Los proveedores de BNPL suelen hacer hincapié en la conveniencia y la rapidez, pero la experiencia puede cambiar una vez que surge un problema.

Los problemas más comunes de los que informan los usuarios incluyen la lentitud en la respuesta a las disputas, los plazos de reembolso poco claros y la dificultad para ponerse en contacto con el servicio de asistencia cuando se produce un error en los pagos o se trata de devoluciones. Cuando algo sale mal, es posible que los planes BNPL no ofrezcan las mismas protecciones contra disputas que las tarjetas de crédito.

Investigar las políticas de soporte antes de usar BNPL es más importante que la experiencia de pago en sí misma.

Los plazos de reembolso varían ampliamente entre los proveedores de BNPL. Algunos planes implican cuatro pagos iguales durante seis semanas. Otros extienden los pagos durante varios meses.

Antes de aceptar un plan, vale la pena confirmar:

Los términos claros marcan la diferencia entre un plan manejable y una sorpresa cara.

Muchos planes BNPL se estructuran en torno a cuatro pagos por una razón práctica, no por conveniencia. Esto es tan común que estos planes de pago suelen denominarse «préstamos de pago en cuatro».

Según la ley federal, los préstamos que requieren más de cuatro cuotas suelen estar sujetos a la Ley de Verdad en los Préstamos (TILA). Eso conlleva requisitos de divulgación adicionales y protecciones al consumidor. Al limitar los planes a cuatro pagos o menos, algunos proveedores de BNPL evitan esas obligaciones.

Esta estructura ayuda a mantener bajos los costos para los proveedores, pero también significa que los consumidores pueden recibir menos divulgaciones y protecciones que con los productos de crédito tradicionales. Leer la letra pequeña importa más, no menos, en estos casos.

A pesar de los mensajes de «sin interés», los planes de BNPL aún pueden generar costos. Se pueden aplicar cargos cuando no se realizan pagos, no se realizan retiros o las cuentas requieren un servicio continuo.

Los cargos comunes incluyen cargos por pagos atrasados, cargos por pagos devueltos y cargos por servicio vinculados a la actividad de la cuenta. Cuando hay varios planes activos, el seguimiento de estos costos se vuelve más difícil y los errores se vuelven más costosos.

Varios planes BNPL crean cronogramas de pago superpuestos. Esto suele ocurrir durante los períodos de rebajas o los días festivos, cuando las pequeñas compras se acumulan rápidamente.

Cuatro compras separadas de $100 pueden traducirse fácilmente en múltiples retiros cada dos semanas. Sin un seguimiento cuidadoso, es fácil juzgar mal el flujo de caja y no realizar los pagos.

Los préstamos pendientes no son intrínsecamente peligrosos, pero exigen más atención de la que muchos usuarios esperan.

La acumulación de préstamos se produce cuando varios planes de BNPL están activos al mismo tiempo sin una estrategia de pago clara.

Debido a que las aprobaciones son rápidas y la fricción es baja, es posible que se acumulen antes de que el impacto financiero se sienta por completo. A esto se suma la falta de pago, el aumento de las comisiones y las complicaciones crediticias.

Tratar cada plan de BNPL como un préstamo tradicional ayuda a reducir este riesgo. Si el cronograma de pagos no se ajusta cómodamente a tu presupuesto, es probable que la compra deba esperar.

El efecto de BNPL en el crédito depende de las prácticas de presentación de informes, que son inconsistentes entre los proveedores.

Algunas empresas informan sobre toda la actividad. Otras solo informan sobre pagos atrasados o incumplimientos. Esto significa que un plan podría dañar el crédito sin ofrecer ninguna ventaja si los pagos se realizan a tiempo.

Esta imprevisibilidad diferencia al BNPL de las tarjetas de crédito, los préstamos a plazos o los préstamos personales, donde las normas de presentación de informes son más claras.

La actividad del BNPL puede influir en el crédito a través del historial de pagos, la deuda total y la utilización del crédito, según cómo se informe.

Los pagos atrasados pueden reducir las puntuaciones. La actividad no declarada no ayudará a generar crédito. Si los saldos del BNPL se tratan como crédito renovable, los índices de utilización pueden aumentar.

A medida que evolucionan los modelos de calificación crediticia, el papel de BNPL se está expandiendo, pero sigue siendo desigual entre las agencias.

Algunos proveedores de BNPL ahora comparten datos limitados con las agencias de crédito, incluido el historial de pagos y los recuentos de planes abiertos. Otros solo presentan informes bajo condiciones específicas.

Si la meta es generar crédito, entender la política de informes de un proveedor es tan importante como entender sus condiciones de pago.

Las estructuras de pago flexibles son parte del atractivo de BNPL. Las opciones pueden incluir programas quincenales o mensuales y plazos variables.

La flexibilidad ayuda cuando el flujo de caja es predecible. Se convierte en un pasivo cuando los pagos más pequeños ocultan el costo total. Elegir el plazo más corto y asequible reduce el riesgo y hace que el reembolso sea manejable.

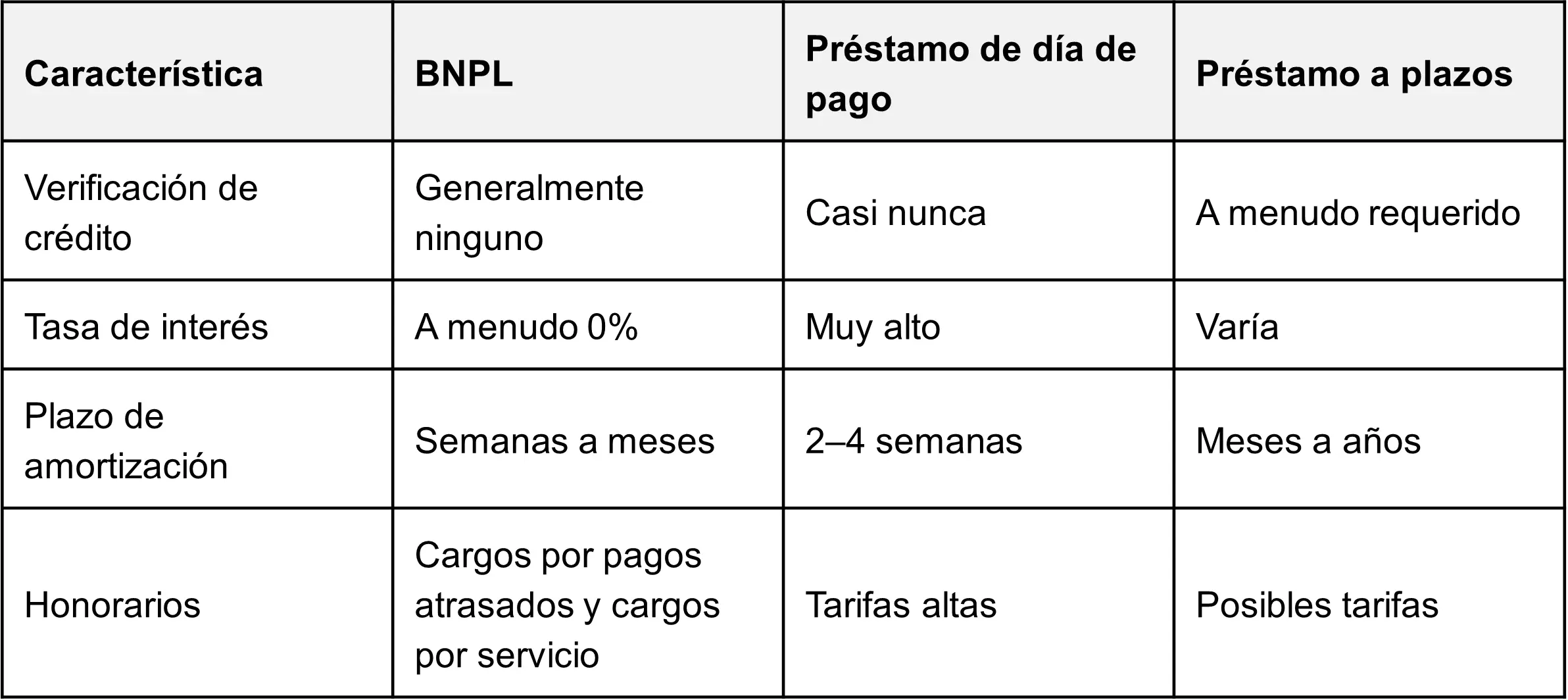

Los planes de compra ahora y paga después suelen describirse como una alternativa a los préstamos a corto plazo, pero la comparación solo llega hasta cierto punto. Si bien el BNPL suele ser más barato que los préstamos rápidos, sigue dependiendo de plazos de amortización cortos y retiros automáticos, lo que puede afectar el flujo de caja si no es el momento oportuno.

Así es como suele compararse BNPL con otras opciones de préstamos a corto plazo:

BNPL evita los costos extremos de los préstamos rápidos, pero aun así crea obligaciones de pago que pueden acumularse rápidamente si varios planes se superponen o los ingresos cambian inesperadamente.

El Oficina de Protección Financiera del Consumidor ha estado prestando más atención a la industria de comprar ahora y pagar después a medida que estos productos se vuelven más comunes.

Los reguladores han expresado su preocupación por:

La CFPB ha sido clara en un punto: incluso cuando se comercializa como una función de conveniencia, el BNPL sigue siendo una forma de deuda. Los consumidores necesitan información clara y garantías justas, especialmente ahora que estos planes pasan a formar parte de sus gastos diarios.

Los planes BNPL no siempre brindan las mismas protecciones contra disputas que las tarjetas de crédito. Si un producto nunca llega, se devuelve o es defectuoso, la resolución del problema puede llevar más tiempo e implicar más idas y venidas de lo que los consumidores esperan.

Algunos proveedores ofrecen herramientas de resolución de conflictos integradas en la aplicación, pero la eficacia de esos sistemas varía considerablemente. En algunos casos, los pagos continúan mientras se revisa la disputa, lo que hace que los consumidores tengan que pagar por los artículos que ya no tienen.

Antes de usar BNPL (especialmente para compras en línea), es útil confirmar si el proveedor:

Si esas protecciones no están claramente establecidas, un método de pago más tradicional puede ofrecer un mejor recurso.

Una de las razones por las que BNPL se ha extendido tan rápido es la poca fricción que existe al registrarse. El proceso está diseñado para parecerse más a un paso de pago que a una solicitud de préstamo.

En la mayoría de los casos:

Las verificaciones crediticias sólidas son poco frecuentes, aunque algunos proveedores pueden realizar comprobaciones blandas para establecer límites o detectar el riesgo. Esa facilidad de aprobación es atractiva, pero también significa menos barreras antes de asumir las obligaciones de pago.

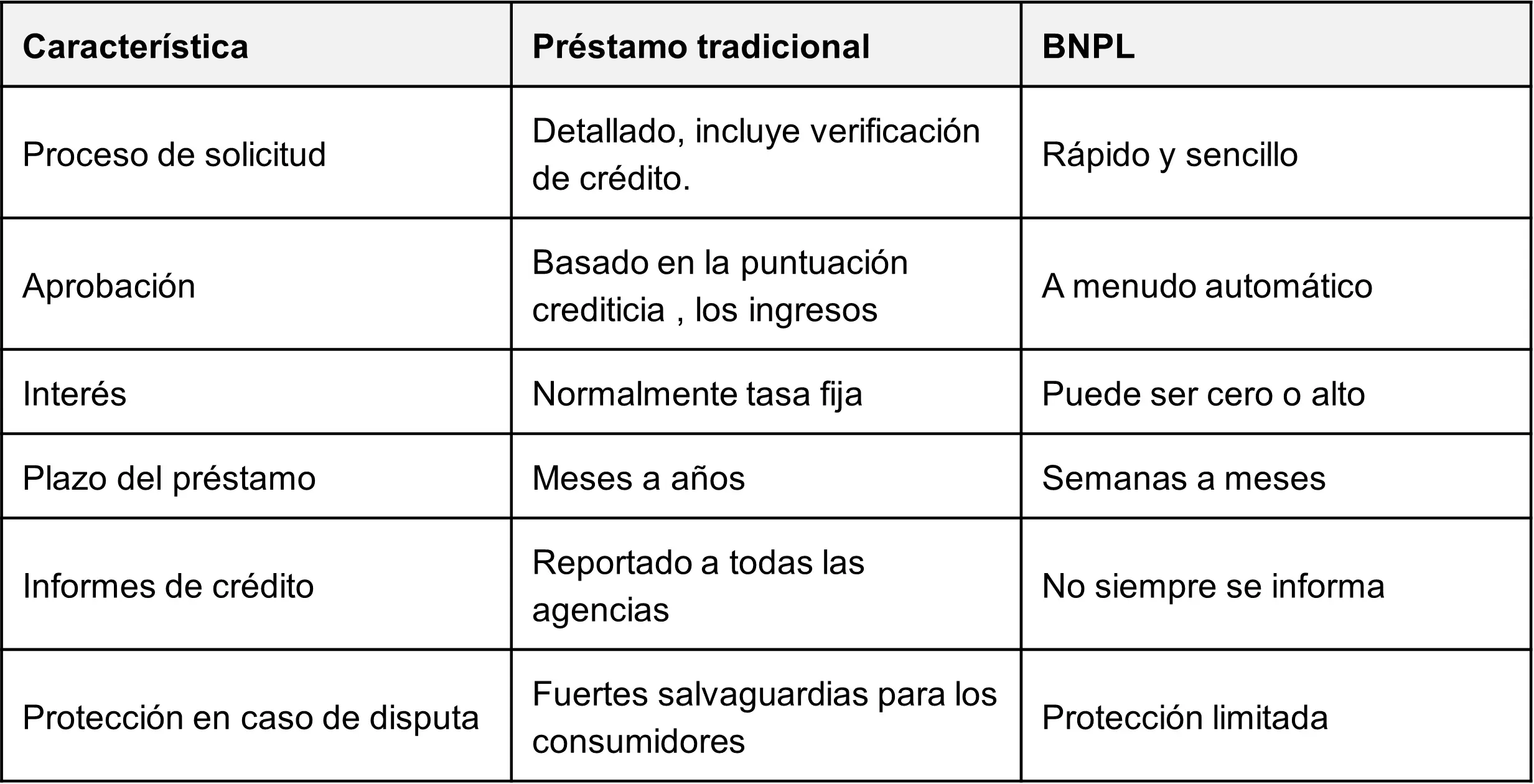

El BNPL y los préstamos tradicionales tienen diferentes propósitos, aunque ambos implican pagar con el tiempo. Los préstamos tradicionales tardan más en tramitarse, pero ofrecen condiciones más claras y una mayor protección al consumidor.

He aquí una comparación general:

Los préstamos tradicionales requieren un mayor esfuerzo inicial, pero con frecuencia son más fáciles de administrar con el tiempo, especialmente para montos más grandes o períodos de amortización más prolongados.

Los usuarios de «Compra ahora y paga después» provienen de todos los grupos de edad, pero el uso es especialmente alto entre la generación Z y los Millennials. Muchos usuarios citan las siguientes razones para elegir BNPL:

Sin embargo, la investigación de Consumer Reports y Morgan Stanley ha descubierto que muchos prestatarios de BNPL no entienden completamente cómo funcionan los planes de compra ahora y paga después ni cómo afectan a sus finanzas a largo plazo.

Si bien muchos planes de BNPL se anuncian como gratuitos, la realidad es más compleja. Incluso si evitas los intereses, es posible que tengas que hacer frente a otros costos, entre ellos:

Además, muchos proveedores le permiten «refinanciar» o aplazar sus pagos a cambio de un cargo. Esto puede crear un ciclo de deuda renovable del que es difícil escapar.

Además de las tarifas obvias, algunas aplicaciones de BNPL cobran:

Consulta siempre los términos completos del proveedor antes de registrarte. Si algo suena demasiado bueno para ser verdad, es probable que tenga costos ocultos.

El riesgo real de comprar ahora y pagar después no es una compra única. Es lo que ocurre cuando varios compromisos pequeños se superponen. Como las aprobaciones son rápidas y los pagos automatizados, es fácil perder de vista cuánto dinero ya se ha dicho.

Eso suele aparecer de forma predecible. Las fechas de vencimiento se difuminan. Los retiros llegan a tu cuenta antes de que hayas ajustado tus gastos. Las comisiones comienzan a aparecer no porque la compra no fuera razonable, sino porque no se ajustaban a los plazos.

Unos pocos pagos semanales de 25 dólares pueden convertirse silenciosamente en una pérdida de flujo de caja de tres dígitos, antes de que entren en escena artículos de primera necesidad como la compra de alimentos, los servicios públicos o el alquiler.

La mayoría de los proveedores de BNPL exigen pagos automáticos y el método que elija determina el margen de error que tiene.

Las tarjetas de débito son sencillas, pero no dejan margen si tu saldo se agota. Las cuentas bancarias ofrecen más flexibilidad, pero solo si realizas un seguimiento activo de los depósitos y retiros. Algunos servicios permiten que las tarjetas de crédito, que pueden crear un problema diferente, utilicen una forma de deuda para cubrir otra.

La opción más segura es la que te da visibilidad y control. Si no puedes ver fácilmente cuándo sale dinero de tu cuenta, es más probable que te sorprendan las comisiones.

Los planes BNPL no siempre anuncian un límite de crédito tradicional, pero existen límites. Los proveedores ajustan la cantidad que puedes gastar en función de la frecuencia con la que utilizas el servicio, si pagas puntualmente y el comportamiento de tu cuenta a lo largo del tiempo.

Esa flexibilidad va en ambos sentidos. El uso responsable puede aumentar el gasto disponible. La omisión de un solo pago puede congelar o reducir el acceso sin previo aviso.

Como los límites cambian discretamente, es fácil suponer que tienes más espacio del que realmente tienes, hasta que se rechace una transacción o se bloquee una cuenta.

El flujo de pagos es simplemente el ritmo con el que el dinero entra y sale de tu cuenta. Con BNPL, ese ritmo lo establece el proveedor, no usted.

Los retiros automáticos significan que necesitas saber las fechas exactas, los tiempos de procesamiento y cómo se gestionan los reembolsos si algo sale mal. Cuando una devolución tarda más de lo esperado, los pagos pueden continuar aunque el artículo ya esté agotado.

Si no haces un seguimiento activo de cada plan, los pequeños problemas de tiempo pueden convertirse en sobregiros o pagos devueltos que cuestan más que la compra original.

Las aplicaciones BNPL están diseñadas para fomentar el uso repetido. Las notificaciones, las ofertas especiales y los mensajes de «aprobación previa» reducen la dificultad a la hora de realizar otra compra.

Está bien si el primer plan ya está pagado. Se convierte en un problema cuando las nuevas transacciones se acumulan sobre las existentes.

Desactivar las notificaciones, mantener las compras intencionadas y limitar el BNPL a los gastos planificados ayuda a evitar que la comodidad pase lentamente de la comodidad a la dependencia.

Si comprar ahora y pagar después se está convirtiendo en una herramienta habitual en lugar de una ocasional, vale la pena dar un paso atrás y buscar alternativas.

Apartar pequeñas cantidades por adelantado para gastos conocidos elimina la presión para pedir prestado. Los programas de pago a plazos, cuando están disponibles, ralentizan el proceso y eliminan el riesgo de reembolso. Un presupuesto escrito puede exponer los patrones que BNPL oculta al dividir los costos en partes.

Ninguna de estas opciones es interesante, pero reducen la necesidad de tomar decisiones con poco tiempo.

Credit.org proporciona herramientas y educación diseñadas para ayudar a las personas a tomar decisiones antes de que la deuda se convierta en la solución predeterminada. Ya sea que tenga saldos de tarjetas de crédito, gastos mensuales desiguales o se esté recuperando de una difícil situación financiera, entender sus opciones es importante.

Puede buscar orientación práctica sobre temas como:

Reducir la dependencia de los préstamos a corto plazo comienza con una información más clara y menos decisiones reactivas.

Comprar ahora y pagar después no es intrínsecamente bueno o malo. Como cualquier herramienta de préstamo, los resultados dependen de cómo se utilice. Si se usa de vez en cuando, con una ruta de pago clara, puede solucionar los problemas de tiempo. Si se usa con frecuencia o sin seguimiento, puede afectar silenciosamente el flujo de caja y aumentar el estrés financiero.

Antes de comprometerte con un plan, vale la pena preguntarte si los pagos se ajustan cómodamente a lo que ya debes, no solo si parecen manejables por sí solos.

El objetivo no es evitar todas las formas de crédito. Es para evitar sorpresas.

Si los planes BNPL, las tarjetas de crédito o los gastos irregulares comienzan a resultarle difíciles de administrar, no tiene que resolverlo solo. Una revisión completa de tu situación puede revelar opciones que no son obvias al momento de pagar.

Credit.org ofrece:

Una conversación con un consejero certificado puede ayudarte a decidir qué es lo que se adapta a tu situación actual, no lo que una aplicación supone que funcionará.